图片来源于网络,如有侵权,请联系删除

图片来源于网络,如有侵权,请联系删除

九州证券的王继哲估计怎么也不会想到,自己竟然因为在公司做了一个项目,要赔偿单位3亿损失!!

九州证券隆重宣布:因王继哲严重工作失职,公司被监管部门采取停业整顿的监管措施,给公司造成巨大不良影响、巨额经济损失!!故要求王继哲赔偿经济损失,并退还已发放项目奖金及其他合理费用支出,合计约3.37亿元。

这名员工当然没钱还公司。事儿哥估摸着,就算家里有矿,一下子拿出3亿压力也很大。

见员工不给钱,九州证券于是怒将该名员工告上法庭!!

九州证券自豪宣布:

第一:本案时间轴清晰,双方责任明确。案件事实清楚,王继哲作为项目组负责人,应就项目损失承担赔偿责任!

第二,在项目责任已由行政机关认定,项目损失已经实际发生,项目组人员已经确认。

法院怎么看的呢?

2019年11月,二审法院隆重对这家券商啪啪打脸:

第一,九州证券主张因王继哲工作失误,公司被监管部门采取停业整顿的监管措施,给公司产生不良影响,并产生经济损失,其提交《关于对九州证券采取暂停开展新的资产管理业务六个月措施的决定》未显示与王继哲工作存在直接关系,且该项目在实施过程中包含领导决策、销售推广、制度落实等各方面,若仅由个体员工承担全部公司风险和责任,显失公平,公司的运营过程系各个机构集体共同决策、实施,不能简单推卸为由某员工独自承担。九州证券未提交充分证据证明该项目系王继哲个人决策行为。

第二,九州证券未能提交充分证据证明其公司被监管部门采取停业整顿的监管措施以及公司经济损失是由王继哲工作失误直接导致,即未能证明公司损失与王继哲之间存在直接的因果关系。

第三,九州证券未能证明王继哲为公司主要决策人或负责人,亦未能提交双方约定或向王继哲送达并公示的制度规定,即项目出现问题应当解除劳动关系或退还已发放项目奖金的依据。

法院最终宣布,驳回这家券商的全部诉讼请求!!且为终审判决,不得上诉!!

事情始末

这件事情的根源,还要追溯到2017年。

图片来源于网络,如有侵权,请联系删除

当时,九州证券成立了九州瀚海集合资产管理计划和九州瀚海明珠集合资产管理计划,规模分别为1.92亿元和1亿元,存续期均为1年。上述资金投资于集合资金信托计划的优先级份额,信托资金主要用于为金银岛提供融资。但是,金银岛资金流动性出现问题,企业经营出现困难,导致出现资金不能到期兑付的情况,造成违约,导致上述集合资管计划未能按时清算。

直到事发之后,九州瀚海系列的投资者们才知道,推介材料中的底层资产从“供应链金融”变成了“信用贷”,原先承诺的风控措施也无一生效!而几次三番给出的兑付方案也无法接受,最终导致了冲突步步升级!

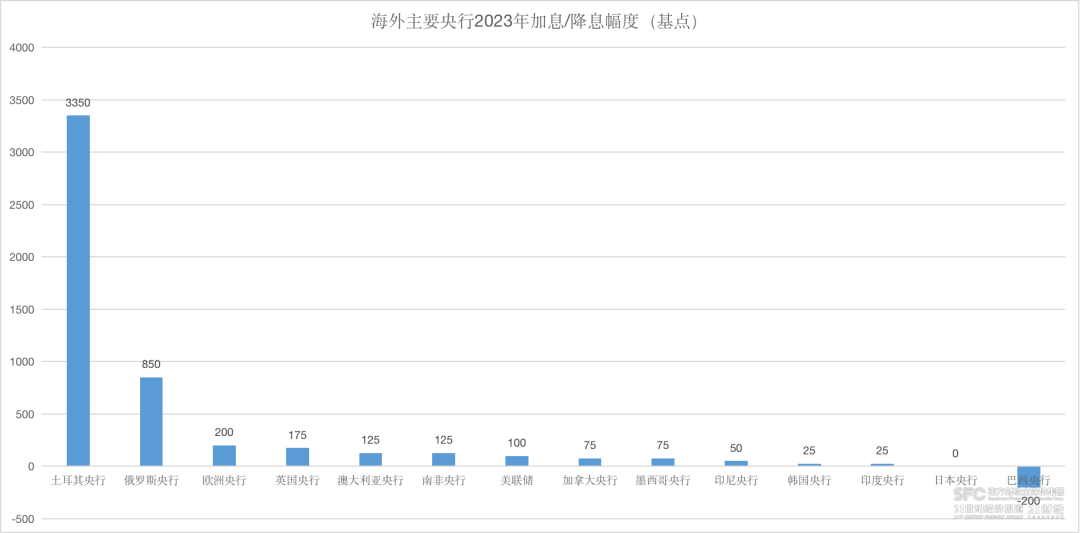

2018年11月,青海证监局发布了对九州证券的处罚,九州证券在在管理九州瀚海系列资产管理计划过程中存在以下行为:

一、宣传推介不规范:公司销售推介行为不规范;个别客户经理在向客户宣传推介时,宣传保本保收益。

二、产品管理不到位:

1、尽职调查不到位,未充分评估投资风险;

2、对资金管控不到位;

3、对投后资产管控不到位;

4、风控措施的履约担保不到位。

三、信息披露不及时。

四、处置信访、投诉不得当。因此,暂停九州证券暂停开展资产管理业务六个月(资产证券化业务除外)。

与此同时,青海证监局也表示,时任公司资产管理业务分管副总经理、负责该项业务的高级管理人员对此负有责任。

附:九州证券2.9亿资管计划爆雷

九州证券发行的两期资管产品共计2.9亿元无法兑付。

这两期资管计划为“九州瀚海集合资产管理计划”(一期)和“九州瀚海明珠集合资产管理计划”(二期),两期资管计划资金通过认购“中航信托天启(2017)310号金银岛集合资金信托计划”优先级份额后,最终投向金银岛(北京)网络科技股份有限公司(下称“金银岛”)的融资。

其中,一期成立于2017年7月,总成立规模1.92亿,存续期为1年。2017年9月成立第二期,总规模1亿元,存续期也是1年。收益基准8%。

该集合计划一期本应于2018年7月26日进行清算分配,由于截至目前金银岛仅向信托计划支付500万人民币,未能按期支付剩余款项,该计划无法完成清算,已构成实质逾期。

金银岛曾是我国产业互联网新秀,主营大宗产品交易和供应链金融。8月初,金银岛资金链断裂,旗下互联网金融平台亦发生爆雷事件,金银岛系全线溃败。

关于兑付的解决,九州证券内部希望由九鼎集团出面兜底。九州证券曾口头表示,后期对标的公司资产处置若不顺利,将由控股股东九鼎集团刚性兑付。具体方式为,未来两年按照10%、30%、60%的比例分三期进行兜底。

戏剧性的是,投资人在购买之前,九州证券在推介和宣传中突出该资管产品的供应链金融优势,而时隔一年发生违约后,却被告知是信用贷款。

误导不仅发生在投资者身上,还发生在了员工身上。据小债调查,九州证券某前员工对公司总部的培训和违约后的做法表示愤懑。公司在员工和投资者宣传中均大力推介供应链金融属性,而实际上却没有明确的合同条款来框定这一风控保证。但令员工不解的是,公司总部高层为什么要“欺瞒”自家员工,在培训中肯定这一风控措施的存在并强化认知。

投资者更是表示,路演文件和推介资料均介绍产品为供应链金融,投资者深信不疑。而违约后,口径就突然变了,甚至多次更改说法,自己的投资就这样变得不明不白。

据九州证券称,在出事前一个月发现苗头,率先其他金融机构采取行动。此次金银岛资金链危机,除了九州证券,还有多家金融机构踩雷。

2016年下半年开始,金银岛及下属子公司也向多家机构寻求募资,设立了多个资管产品。据小债不完全统计,所涉及资管产品超3只,募集资金超7亿元。

这些资管计划有的还没有到期,有的是在爆雷前后兑付,大概率都要违约。踩雷机构包括国投瑞银资本、圆融通资管、上海财通资管等多个金融机构。

金银岛是主营大宗产品的产业互联网交易平台,其成立于2004年,公司业务覆盖石油、煤炭、矿石、有色金属、钢铁等10余个大宗产品种类,拥有超过120多万家企业用户,平台GMV超过1000亿元,产业链金融累计投放近600亿元。

王宇宏17岁考入北大,学习心理学专业。1992年下海经商,97时创办了北京最大的电子商务网——北京商业增值网,2004年转型创办了产业互联网平台金银岛。

金银岛董事长王宇宏有一个“互联网梦”,他称,互联网下半场将会是产业互联网时代。电子商务未来有两个方向:一是消费品,一是大宗商品。淘宝做了前者,及大众消费品,王宇宏要做的就是后者,依托大宗商品的产业互联网。

09年开始,金银岛与建设银行展开密切合作,借助建行互联网合作,金银岛因此实现了信息流、资金流、物流的“三流合一”,形成了产业链闭环。后实现与建设银行总行、工行总行、广发银行、招商银行、宏源证券、中信信托等多家金融机构实现了系统对接。

金银岛在投资机构眼中,是互联网产业冉冉升起的一颗新星,前途无量。

而金银岛开往金银财富的舰艇却在2016年前后遭遇了风浪,2016年公司营业收入7.3亿元,利润总额1.35亿元,净利润1.18亿元。

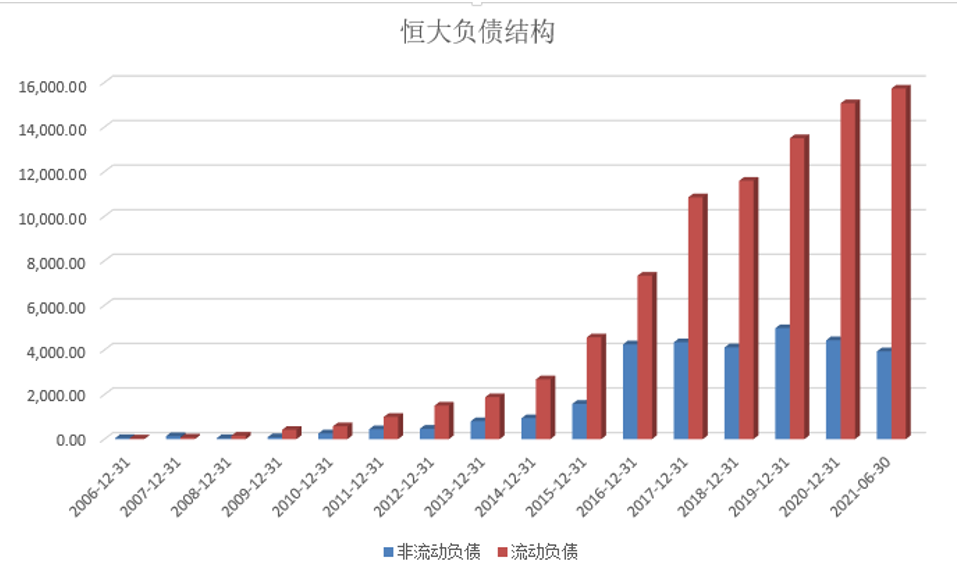

而金银岛的负债风险却陡然升高。其2016年短期借款从2500万元暴增至11.79亿元。2016年底,金银岛网络合计负债高达近13亿元。其中流动负债超90%。

金银岛在事发后被查封,如今早已人去楼空,小债中午又去金银岛办公地跑了一趟,试图了解更多情况。

曾承诺不跑路的金银岛实控人王宇宏已在8月2日晚前往美国,金银岛旗下P2P平台金联储遭遇兑付危机一事,在p2p圈内早已沸沸扬扬。

金联储是金银岛产业互联网业务向个人的借款的金融平台,资金最终流向为煤矿、焦炭、铁矿等仓单和债权,合计超过25亿元。其中占比最大的是山西五个焦煤煤矿的煤炭仓单及债权,占比超过70%以上。

金联储爆雷,涉及投资者3万多人、圈走资金超25亿元。加上违约的资管计划和在违约路上的资管计划,涉及资金达到近40亿元。据投友与朝阳经侦的沟通,已对金联储立案侦查,案由为集资诈骗,目前金银岛与金联储的十多个账户中,只有四五百万的资金。

警方对金联储立案为集资诈骗,金联储资金投向资金链金融,种种线索捋下来,除了金银岛业务发展过程中的风险控制缺位、资金流动性补充不足,金银岛更大问题或指向业务规模与增速的协调、金融欺诈等风险。